Protekla godina mogla bi se smatrati vrlo neobičnom. Nije bila samo godina kulminacije različitih trendova (prije svega, kraj COVID-19), već je također zabilježila značajne razvoje trendova koji se još uvijek nastavljaju (npr. inflacija). Također je to bila godina koja je označila događaj na europskom području koji se nije dogodio od kraja Drugog svjetskog rata, tj. rat velikih razmjera izazvan ruskom invazijom Ukrajine. Gledajući unazad, čini se da se sada sve to ili moglo očekivati, ili se moglo pronaći razlog zašto se dogodilo

Imali smo dug period zatvaranja, ograničenja putovanja, uvođenja novih cjepiva i novih varijanti koronavirusa. Kako se situacija razvijala, moglo bi se reći da je bilo očigledno da će COVID-19 ubrzo nestati. Također bi se moglo reći da se to stvarno dogodilo krajem 2022. godine (ukoliko uključimo i nedavnu odluku Kine da završi s ograničenjima COVID-19-a). Inflacija, s obzirom na iznos poticaja za kućanstva i tvrtke, kvantitativno otpuštanje, prekide u lancima opskrbe i naravno rat u Ukrajini, izgledala je kao očigledna stvar. Čak i sam rat u Ukrajini, uz mjesece vojnog gomilanja, eskalacije prijetnji i 'crvenih linija' s obje strane, čini se kao da je bio neizbježan. Međutim, kada su se te situacije događale, nitko nije mogao sigurno reći kako će one završiti.

Za financijska tržišta, 2022. godina je također označila godinu velikih promjena. Obilježena je s krajem kvantitativnog otpuštanja, početkom kvantitativnog zatezanja i povećanja referentnih kamatnih stopa. Ovaj trend je prvo započeo Fed i slijedile su ga druge središnje banke diljem svijeta, uključujući i ECB, jednu od (do tada) najblažih središnjih banaka u svijetu. U ovom okruženju, 'tranzicijska inflacija' pretvorila se u 'recesija s mekim slijetanjem' u 'recesiju s tvrdim slijetanjem'.

Danas, ako pokušamo napraviti prognozu za budućnost, mogu se pronaći podaci i za meko i za tvrdo slijetanje. Cijeli ovaj proces tranzicije i sve lošijih prognoza za budućnost je bio pokrenut velikim brojem negativnih vijesti koje smo svjedočili tijekom godine, od inflacije, rata u Ukrajini, pada vrijednosti kriptovaluta, do sve većeg straha od recesije. A ako postoji nešto što tržišta dionica ne vole, to je negativno raspoloženje koje nikada ne završava. U ovom okruženju, kakvu je godinu imalo hrvatsko dioničko tržište?

U 2022. godini, najveći indeks koji predstavlja Hrvatsku, CROBEX, pao je za 4,8 posto. Međutim, ovaj pad je jedan od nižih zabilježenih na tržištima dionica, budući da su mnogi međunarodni i poznatiji indeksi, poput S&P500-a, NASDAQ-a i DAX-a, zabilježili dvoznamenkaste padove. Čak su i regionalni indeksi, poput SBITOP-a, zabilježili dvoznamenkasto smanjenje, u ovom slučaju -16,9 posto.

Nažalost, glavni razlog zbog kojeg je ovaj pad niži u Hrvatskoj je činjenica da je hrvatsko dioničko tržište zabilježilo sporiji oporavak i rast u 2021. u usporedbi s regionalnim indeksima. Na primjer, CROBEX je u 2021. godini porastao za 19 posto, dok je u 2022. godini pao za pet posto. S druge strane, SBITOP i BET u 2021. godini su porasli za 40 posto odnosno 33 posto, dok su u 2022. godini pali za 17 posto odnosno 11 posto. Niži pad CROBEX-a u odnosu na regionalne indekse u 2022. godini bio je također posljedica manje likvidnosti na ZSE-u, što znači da čak i kada su se dogodile negativne vijesti, pad nije bio tako oštar kao na tržištima s većom likvidnošću. Ova činjenica još je naglašenija ako pogledamo dnevne promjene indeksa.

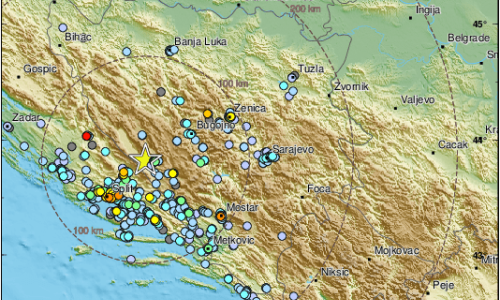

Kao što se vidi u grafikonu iznad, najveći dnevni pad indeksa zabilježen je 24. veljače 2022. godine, dan početka ruske invazije Ukrajine. U tom se danu CROBEX smanjio za 6,48 posto. Međutim, već dan kasnije, indeks je zabilježio najveći rast u godini, rastući za 2,98 posto, skoro kao da signalizira da stvari nisu tako strašne kako se čine. Na godišnjoj razini, prosječna dnevna promjena cijena bila je negativnih -0,02 posto, dok je prosječan promet iznosio 1,48 milijuna eura.

Također, treba istaknuti i važnost blok transakcija u prometu dionica. U 2022. godini, ukupan blok promet iznosio je 35,8 posto ukupnog prometa dionica. Međutim, treba naglasiti da tri mjeseca u godini uopće nisu imali blok transakcije, dok su rujan i listopad imali blok promet koji je činilo više od 60 posto ukupnog prometa dionica u tim mjesecima. To je bilo zbog toga što je Tankerska Plovidba (većinski vlasnik Tankerske Next Generation, TPNG) počela kupovati velike količine dionica TPNG-a kako bi postigla najveće moguće vlasništvo, nakon čega je uslijedilo istiskivanje manjinskih dioničara i delistanje TPNG-a s burze krajem godine.

Ako želimo pogledati povrate sastavnica CROBEX-a u 2022., treba istaknuti nekoliko stvari. Prvo, dionica s najvećim rastom cijene, TPNG, nije uključena zbog toga što više ne kotira na burzi. Da ovo nije slučaj, TPNG bi zabilježio rast od 85 posto u 2022. godini. Drugo, problem likvidnosti također se ovdje jasno vidi, budući da su neke tvrtke zabilježile velike oscilacije cijena na malim volumenima. Unutar indeksa, najveći rast je zabilježilo Brodogradilište Viktor Lenac, s rastom od 83 posto. Iako je kompanija zabilježila dobre rezultate u 9 mjeseci 2022., niska likvidnost te samim time jaka promjena cijene tijekom perioda volatilnosti je također imala utjecaja. Slijedeći njih, imamo Ingru koja je zabilježila povećanje od 51,6 posto, opet pod utjecajem solidnih poslovnih rezultata. Slijede ih Jadroplov, koji je porastao za 17,5 posto, Span koji je porastao za 15,52 posto i Plava Laguna koja je porasla za 15,48 posto. Od svih ovih kompanija, jedina za koju bi se zaista moglo reći da je doživjela rast zbog svojih pozitivnih rezultata, a ne zbog nedostatka likvidnosti je Span. Span je nerijetko imao likvidnost sličnu najvećim hrvatskim blue chip kompanijama.

S druge strane, AD Plastik zabilježio je najveći pad od 52 posto. AD Plastik slijedi Arena Hospitality Group s 20,7 posto i Atlantic Grupa s 18,6 posto. Priče ovih tvrtki su prilično različite. Pad AD Plastika uglavnom je rezultat pogoršanja poslovnog okruženja, nešto što je počelo u 2021. godini nedostatkom poluvodiča u automobilskoj industriji i snažno je pojačano ruskom invazijom Ukrajine, budući da je AD Plastik imao značajnu proizvodnju i prodaju u Rusiji. Kada je riječ o Arena Hospitality Grupi pad se zaista ne može pripisati poslovnim rezultatima, budući da je 9 mjeseci 2022. bilo razdoblje najboljih rezultata u povijesti tvrtke, već više zbog nedostatka likvidnosti i kupaca dionica kompanije. Atlantic Grupa je u 2022. godini zabilježila prilično dobre rezultate, no pod utjecajem visokih troškova i rasta inflacije, zabilježili su pad profitabilnosti. S obzirom na to da su jedna od najvećih i najlikvidnijih kompanija u Hrvatskoj, negativno raspoloženje prema tome je reflektirano u negativnim povratima dionice kompanije.

Općenito, 2022. godina bila je prilično negativna za dionička tržišta. Hrvatska nije izbjegla tu negativnost, a ako uzmemo u obzir i stopu inflacije (13,5 posto na godišnjoj bazi u studenom 2022.), stvarni gubitak, uključujući dividende bi se popeo na iznad 15 posto. Nadalje, kombinirajući niske prinose i nisku likvidnost, teško je očekivati da će se situacija sama po sebi popraviti. Ako uključimo i jednokratne događaje koji su se dogodili krajem godine, poput poreza na ekstra profit, nije teško vidjeti zašto Hrvatska djeluje prilično neprivlačno za investitore - kako za domaće tako i za strane.

Ipak, da završimo pozitivno. Ulaskom Hrvatske u Eurozonu i Schengen bit će uklonjen valutni rizik, što će olakšati ulaganje u Hrvatsku. Istodobno će profitirati i hrvatski turizam (20 posto ukupnog BDP-a) što će neizravno pogodovati i dionicama turističke industrije. Nadalje, najveći pokretači inflacije do sada, cijena nafte i plina, stabilizirale su se tijekom posljednjih nekoliko tjedana, čak na razine posljednji put viđene prije rata u Ukrajini. Zbog toga, stope inflacije također bi se mogle stabilizirati, pa bi povećanje kamatnih stopa od strane ECB-a moglo biti blaže od očekivanog. Svi ovi čimbenici nešto su što će svoj puni utjecaj pokazati tek sada, u 2023. godini, pa će biti vrlo zanimljivo vidjeti kako će se cijela situacija razvijati.