Uvriježeno je mišljenje da je zlato sigurno ulaganje, osobito u uvjetima kriza, kada su financijska tržišta u padu. No u stvarnosti je to ulaganje povezano s brojnim rizicima i skrivenim troškovima te je kupovini ovog plemenitog metala potrebno vrlo oprezno pristupiti

Investicijsko zlato trebalo bi djelovati kao sigurno utočište kada su tržišta u padu jer se njegova cijena obično kreće u suprotnom smjeru. No povijest je pokazala da ona ne raste uvijek, osobito kada tržišta rastu. Upravo zato zlato se može smatrati visokorizičnim ulaganjem jer njegova cijena bilježi značajne oscilacije u oba smjera.

Smatra se da ono na duži rok dobro čuva vrijednost, ali pritom je vrlo važan trenutak ulaganja. Primjerice, ulagači koji su početkom osamdesetih kupovali zlato po cijenama od 850 dolara po unci bili su u gubicima više od četvrt stoljeća, a ako uzmemo u obzir pad kupovne moći dolara, do danas nisu nadoknadili minus.

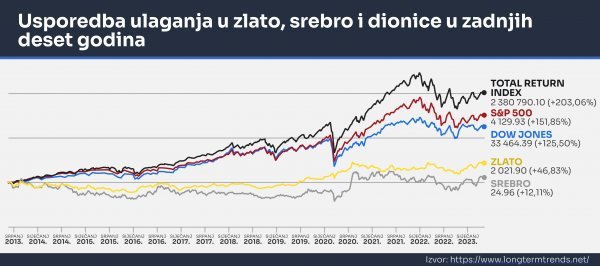

Kada se procjenjuje dugoročna izvedba zlata kao ulaganja, to zapravo ovisi o vremenskom razdoblju koje se analizira. Naprimjer, tijekom određenih razdoblja od 30 godina, dionice su bile bolje od zlata i obveznica, ali tijekom 15-godišnjih razdoblja zlato je imalo bolje rezultate od dionica i obveznica.

Zlato vs. dionice

Od 1990. do 2020. cijena zlata porasla je za oko 360 posto. U istom razdoblju Dow Jones Industrial Average (DJIA) ojačao je 991 posto. Ako pogledamo 15-godišnje razdoblje od 2005. do 2020., cijena zlata porasla je za 330 posto, otprilike isto kao i u 30 godina koje smo razmotrili gore. U istom razdoblju DJIA je porastao za samo 153 posto.

Ako uzmemo u obzir samo godine 2021. i 2022., zlato je nadmašilo dionice jer su geopolitička neizvjesnost i inflacija porasle diljem svijeta.

Dakle čini se da, dugoročno gledano, dionice nadmašuju zlato oko tri naprema jedan, ali u kraćim vremenskim horizontima ono može ponekad pobijediti.

Općenito, zlato ima relativno loše rezultate u razdoblju rasta dioničkih tržišta. Jedan od razloga je taj što nije imovina koja donosi prihod, niti je njegova cijena vezana uz dobit ili druge benefite koji povećavaju cijene dionica.

Kako se formira cijena zlata?

Što utječe na rast cijene? Pad dolara, rast stope inflacije, pad proizvodnje zlata, pad ponude recikliranog zlata, povećanje zlatnih rezervi središnjih banaka, povećanje investicija u zlato.

Što utječe na pad cijene? Rast dolara, smanjenje inflacije, rast proizvodnje, rast ponude recikliranog zlata, smanjenje zlatnih rezervi središnjih banaka, smanjenje investicija u zlato.

Zlato vs. obveznice

Što se tiče obveznica, prosječna godišnja stopa povrata na korporativne obveznice investicijskog razreda od 1920-ih do 2020. iznosi oko pet posto. To pokazuje da su u proteklih 30 godina korporativne obveznice imale povrat od oko 330 posto, slično kao i zlato. U zadnjih 15 godina povrat na obveznice bio je niži od povrata dionica i zlata.

Zaštita od inflacije?

U privlačenju kupaca trgovci zlatom obično se oslanjaju na mit da je to ulaganje najbolja zaštita od inflacije. Da to nije tako, jasno pokazuje spomenuti primjer kupovine zlata osamdesetih godina. Također, činjenica je da u razdoblju visoke inflacije u protekle dvije godine zlato nije zabilježilo značajniji rast cijene. Štoviše, najvišu cijenu imalo je 2020., uoči početka inflatornog ciklusa.

Neregulirano tržište

U zlato možete ulagati direktno, kupnjom poluga ili kovanica, ili indirektno - kupnjom financijskih instrumenata koji kao podlogu imaju zlato.

Važno je naglasiti da trgovina investicijskim zlatom u Hrvatskoj ne podliježe zakonskoj regulativi koja štiti investitore. Stoga je Hanfa izdala upozorenje u kojem ističe da je, osim nedostatka razine zaštite koju imaju korisnici reguliranih financijskih usluga, s ulaganjem u investicijsko zlato povezan niz drugih rizika.

Hanfa upućuje zainteresirane ulagatelje da prije donošenja odluke o ulaganju u taj proizvod razmotre moguće rizike vezane za moguću oscilaciju vrijednosti i druge rizike (pohrana i čuvanje poluga i zlatnika, naknade za kupnju, čuvanje i transport).

Visoki troškovi

Stjecanje i prodaju zlatnika ili poluga često prate izuzetno visoki troškovi te značajno smanjuju povrat ulaganja u zlato.

Pritom treba voditi računa da su prilikom kupnje manjih količina troškovi razmjerno veći. Također, što je veći broj posrednika između ulagača i proizvođača zlatnih poluga, to će konačna otkupna cijena biti veća.

Trgovci u pravilu ne specificiraju naknade, već zarađuju na razlici između kupovne i prodajne cijene zlata. Prilikom veće kupnje ukupni troškovi kupoprodaje kreću se oko pet posto, a za manje količine dosežu i 10 posto vrijednosti zlata.

U slučaju posrednog ulaganja u zlato potrebno je dobro se informirati o instrumentima koje kupujete. Pri takvim oblicima ulaganja potrebno je, osim pridržavanja uobičajenih korisnih pravila povezanih s ulaganjem (kao što su poznavanje proizvoda i rizika korištenja), posebno uzeti u obzir moguće naknade (npr. za eventualna izvršenja transakcija na stranim tržištima) te činjenicu da se, neovisno o jednostavnosti izvršenja samih transakcija, u pravilu radi o ulaganjima u složenije i javnosti manje poznate financijske instrumente.

U zlato ne više od 10 posto portfelja

Kao što smo vidjeli, cijena zlata ovisi o mnogim nepredvidljivim čimbenicima, a investiranje u njega povezano je s visokim rizicima osobito ako se ulaže na kratak rok.

Stoga se obično preporučuje uložiti u zlato manji dio investicijskog portfelja, bez očekivanja visokih prinosa. Ulaganje manjeg dijela raspoloživog novca primarno treba poslužiti za stabilizaciju investicijskog portfelja u slučaju većih financijskih potresa.