Prateći svjetske financijske vijesti, vjerojatno ste naišli na indeks VIX ili, kako ga znaju nazivati, indeks straha (the fear index). U periodima u kojima su neizvjesnost i strah na tržištu veliki, VIX, odnosno indeks straha raste. Međutim što on zapravo predstavlja?

Pojednostavljeno, indeks VIX je mjera koja pokazuje koliko tržište predviđa da će dionički indeks S&P 500 biti volatilan u narednih 30 dana.

Da bismo došli do toga kako se VIX točno računa, krenimo redom. Opcije su financijske izvedenice koje vlasniku daju pravo (ali ne i obvezu) na kupnju (call opcija), odnosno prodaju (put opcija) temeljnog instrumenta na koji su one ispisane, a u unaprijed određenom roku i po unaprijed određenoj cijeni. Za to pravo kupac opcije, naravno, mora platiti određeni iznos koji nazivamo premija.

Na put opciju možemo gledati kao na premiju osiguranja nekretnine, a na call opciju kao na kaparu koju plaćamo kada želimo rezervirati stan. Pri određivanju iznosa kapare za stan vrlo je bitno koliko dugo imamo pravo na kupnju, po kojoj cijeni i koliko je cijena tog stana volatilna. Što duže imamo mogućnost iskoristiti tu opciju, što je cijena po kojoj kupujemo stan niža i što je veća vjerojatnost da se u tom periodu cijena nekretnina na tržištu značajno promijeni, odnosno poraste, to će i kapara biti viša.

U svijetu opcija mjera koja govori koliko se cijena temeljnog instrumenta mijenja implicirana je volatilnost i mjeri se kao buduća očekivana standardna devijacija. Što je veća implicirana volatilnost, veća je i vrijednost opcije, odnosno premija. S obzirom na to da je implicirana volatilnost mjera buduće, a time i nepoznate standardne devijacije, ona je ključna komponenta uspješnog trgovanja opcijama.

Određuje li implicirana volatilnost premiju ili premija određuje impliciranu volatilnost opcije, pitanje je ekvivalentno pitanju što je bilo prije, kokoš ili jaje. Opcijama se konstantno trguje na burzi i veća potražnja za određenom opcijom dovodi do porasta njene vrijednosti, a time i njene implicirane volatilnosti. Isto tako, očekuje li netko na tržištu da će realizirana volatilnost biti veća od trenutne implicirane volatilnosti, kupovat će opcije dokle god je njihova premija dovoljno niska, odnosno dokle god je njihova implicirana volatilnost niža od one koju on očekuje. Na taj način, putem mehanizma ponude i potražnje, tržište daje svoja očekivanja, što često investitorima može biti vrlo koristan izvor informacija kako bi uvidjeli kada se negdje događa nešto neuobičajeno, odnosno kako bi identificirali eventualne rizike i prilike.

Kako postoje opcije ispisane na tisuće instrumenata s nizom različitih dospijeća i cijena izvršenja, u svakom trenutku trguje se milijunima različitih opcija, stoga je tržište imalo potrebu za definiranjem indeksa koji bi služio kao benchmark razine implicirane volatilnosti. Nakon niza poboljšanih verzija 2003. godine CBOE (Chicago Board Options Exchange) uveo je novu metodologiju izračuna VIX-a te je ona ostala nepromijenjena sve do danas. Za benchmark indeks volatilnosti primjereno su kao baza korištene opcije ispisane na benchmark dionički indeks S&P 500.

Trenutna vrijednost indeksa VIX računa se kao zvonoliko ponderirani prosjek impliciranih volatilnosti svih opcija ispisanih na indeksu S&P 500 koje dospijevaju u narednih 24 do 37 dana.

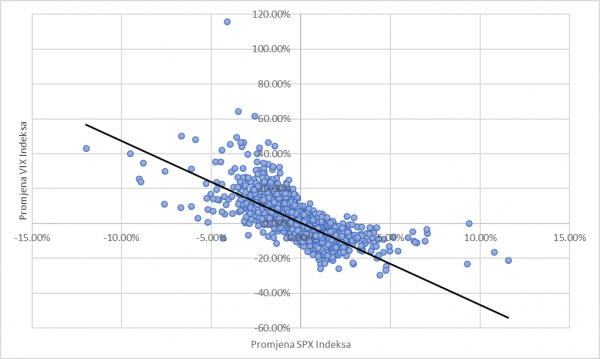

Kao što mu sam nadimak govori, vrijednost 'indeksa straha' VIX raste kada raste strah na tržištu, odnosno kada dionička tržišta padaju. Tu negativnu korelaciju možemo najbolje vidjeti na scatter plotu prinosa VIX-a i S&P-a 500.

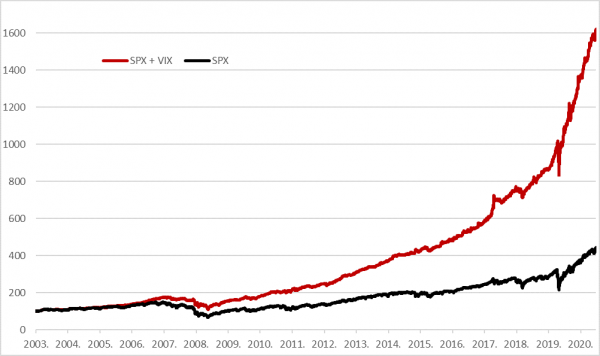

Takva snažna negativna korelacija čini indeks VIX idealnim instrumentom za diversifikaciju i zaštitu dioničkog portfelja. Pogledajmo vrlo jednostavnu strategiju, portfelj koji se sastoji od 90 posto indeksa S&P 500 i 10 posto indeksa VIX. Takav teoretski portfelj ostvario bi neusporedivo bolji prinos nego samo ulaganje u S&P 500. Od 2003. godine dionički indeks ostvario je prinos od +342 posto, sam indeks VIX -2 posto dok bi naš teoretski balansirani portfelj u istom razdoblju ostvario prinos od 1522 posto uz nižu ostvarenu volatilnost.

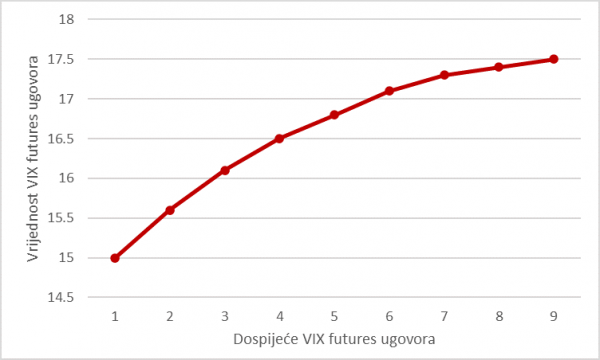

Nažalost, s obzirom na to da je VIX samo indeks, odnosno izračunata vrijednost, u njega je nemoguće direktno investirati, već isključivo kroz financijske izvedenice koje se baziraju na volatilnosti. Na prvu, najsličnije bi bilo ulaganje u VIX futures ugovore, ali zbog njihove vremenske strukture ne bismo postigli ni približno sličan rezultat. Naime većinu vremena implicirana volatilnost opcija dužeg dospijeća (pa time i VIX futuresa dužih dospijeća) veća je od onih kraćih, ne zato što se u dužem roku nužno očekuje veća realizirana volatilnost, već zato što duže vremensko razdoblje daje veću neizvjesnost hoće li se nešto promijeniti u odnosu na sadašnje uvjete na tržištu i režim volatilnosti.

Iz tog razloga neprestano držanje pozicije u VIX futuresima donosi veći gubitak nego što donosi korisnost u smislu zaštite.

Zbog atraktivnosti negativne korelacije u odnosu na dionička tržišta, područje VIX-a i volatilnosti vrlo je zanimljivo te se tijekom godina razvio čitav niz vezanih instrumenata kao što su opcije na same VIX futurese, slični indeksi koji opisuju volatilnost drugih dioničkih i obvezničkih tržišta, indeks volatilnosti VIX-a VVIX, ETF-ovi na volatilnost itd. Samim time, ekosustav oko volatilnosti razvio se u tolikoj mjeri da je ona postala zasebna klasa imovine i svakodnevno se razvijaju primjerene strategije. Takve strategije imaju vrlo važnu ulogu u portfelju za diversifikaciju zaštite, ali služe i kao izvor zarade. Međutim zbog njihove složenosti treba biti vrlo oprezan i primjerene su isključivo za kvalificirane i profesionalne ulagače.

Ovaj blog pripremljen je u informativne svrhe na temelju podataka dostupnih i poznatih INTERCAPITAL ASSET MANAGEMENTU d.o.o. u trenutku njegove izrade i objave i kao takav podložan je promjenama. Cjelovit, točan i istinit opis UCITS fondova koji se spominju u ovom blogu, propisanih obveza i povezanih rizika možete pronaći na web stranici www.icam.hr/hr/fondovi, na kojoj su dostupni i Prospekt i Ključne informacije za ulagače svakog fonda na hrvatskom jeziku. Iznesene informacije, mišljenja, analize, zaključci, prognoze i projekcije isključivo su u informativne svrhe i ne predstavljaju investicijski savjet ili preporuku glede kupnje, držanja ili prodaje financijskih instrumenata, niti ponudu ili poziv na davanje ponude. Iznesene analize temelje se na javno dostupnim informacijama, koje INTERCAPITAL ASSET MANAGEMENT d.o.o. smatra pouzdanima, ali za čiju potpunost i točnost ne preuzima nikakvu odgovornost, kao ni odgovornost ni obvezu davati informacije o promjenama u iznesenim mišljenjima ili informacijama. Rizici povezani s ulaganjem u financijske, novčane ili investicijske instrumente koji su predmet analize nisu u cijelosti objašnjeni. Investitori trebaju donijeti vlastitu odluku o eventualnom ulaganju bez oslanjanja na u blogu iznesene stavove.