Dohodak ostvaren u inozemstvu podliježe oporezivanju u Hrvatskoj ako ste hrvatski rezident u poreznom smislu. Prijava inozemnog dohotka u nekim slučajevima rezultirat će dodatnom poreznom obvezom u Hrvatskoj dok je u nekim slučajevima neće biti

Prilikom oporezivanja dohodaka iz inozemstva vrijede ista pravila kao i za tuzemne dohotke. To znači da se oporezuju iste vrste dohodaka - plaće, mirovine, prihodi od samostalne djelatnosti, prihodi od kapitala poput kamata, dividendi i kapitalne dobiti te drugi dohoci.

Tko mora prijaviti dohodak iz inozemstva?

Dohodak ostvaren u inozemstvu dužni ste prijaviti ako ste hrvatski rezident u poreznom smislu. Važno je znati da se porezna rezidentnost razlikuje od mjesta prebivališta ili boravišta. Stoga dohodak ostvaren u inozemstvu moraju prijaviti osobe koje žive u Hrvatskoj, ali i dio hrvatskih građana koji žive i rade u inozemstvu.

Porezna rezidentnost određuje se prema 'centru životnih interesa'. Primjerice, ako osoba živi i radi u inozemstvu, a ima obitelj u Hrvatskoj, smatra se poreznim rezidentom. Također, ako posjeduje stan ili kuću u Hrvatskoj, porezni je rezident. Za poreznog obveznika samca rezidentnost se određuje prema mjestu u kojem se pretežno zadržava ili prema mjestu iz kojeg pretežno odlazi na rad ili obavljanje djelatnosti.

Stoga je prilikom odlaska na rad u inozemstvo potrebno riješiti pitanje porezne rezidentnosti. Osim prijave odlaska u inozemstvo MUP-u, trebate Poreznoj upravi predati popunjeni TI obrazac kako biste regulirali porezni status.

Kako se prijavljuje inozemni dohodak?

Inozemni dohodak prijavljuje se na dva načina, ovisno o tome je li porez na taj dohodak plaćen u inozemstvu ili nije. Ako porez nije plaćen u inozemstvu, rok za prijavu inozemnog dohotka je 30 dana od dana njegova primitka, najčešće u slučaju dohotka od kapitala ili druge vrste dohotka (autorska prava i sl.).

Ako je porez na dohodak plaćen u inozemstvu prilikom isplate, rok za prijavu inozemnog dohotka je 31. siječnja za prethodnu godinu. Riječ je najčešće o dohotku od nesamostalnog rada. Prilikom godišnje prijave dohotka na koji je plaćen porez u inozemstvu potrebno je priložiti potvrdu inozemnog poreznog tijela o tome.

Kako se obračunava porez i izbjegava dvostruko oporezivanje?

Izbjegavanje dvostrukog oporezivanja regulirano je bilateralnim međunarodnim ugovorima i hrvatskim poreznim propisima. Hrvatska ima potpisane ugovore sa 74 države o izbjegavanju dvostrukog oporezivanja, u kojima su uređena pravila oporezivanja poreznih rezidenata. Ugovorom se pobliže reguliraju i kriteriji određivanja porezne rezidentnosti između dviju država.

U praksi se koriste dvije metode oporezivanja inozemnog dohotka. Ako je ugovorom propisana metoda izuzimanja, inozemni dohodak mora se prijaviti u Hrvatskoj, ali se izuzima od oporezivanja, odnosno nema dodatne porezne obveze.

Ako je ugovorom propisana metoda uračunavanja, inozemni dohodak mora se prijaviti i na njega će biti obračunata porezna obveza prema hrvatskim propisima te od tako izračunate porezne obveze oduzeti iznos poreza plaćenog u inozemstvu.

Kad je u inozemstvu plaćen viši iznos poreza od izračunate obveze u Hrvatskoj, neće biti dodatne porezne obveze. Ako je plaćen manji iznos, ona će biti obračunata.

Kada je inozemni dohodak ostvaren u državi s kojom nemamo ugovor o izbjegavanju dvostrukog oporezivanja, koristi se metoda uračunavanja te se od porezne obveze u Hrvatskoj oduzima iznos poreza plaćenog u inozemstvu.

Kako se razrezuje porez prema vrsti dohotka?

Ugovorom o izbjegavanju dvostrukog oporezivanja zasebno se uređuju pravila oporezivanja pojedinih vrsta dohodaka.

Tako je, primjerice, uređeno da se umirovljenicima koji žive u Hrvatskoj inozemne mirovine iz nekih zemalja oporezuju u Hrvatskoj, a iz nekih u inozemstvu, o čemu smo pisali ovdje.

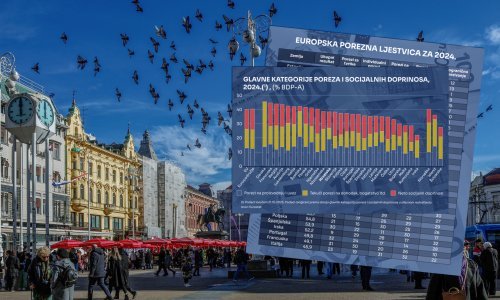

Prilikom oporezivanja prihoda od kapitala (kamate, dividende) u većini slučajeva se primjenjuje metoda uračunavanja. Kako je porez na dohodak od kapitala u Hrvatskoj u pravilu niži nego u ostalim zemljama, obično postoji dodatna porezna obveza.

Za dohotke od nesamostalne djelatnosti najčešće se propisuje metoda izuzimanja, što znači da na dohodak oporezovan u inozemstvu nema dodatne porezne obveze.

Detaljnije informacije o oporezivanju inozemnog dohotka možete pronaći ovdje.